Des montants de loyers imposés

Pour illustrer les risques que prennent les investisseurs dans les résidences hôtelières en montagne, il nous a paru plus frappant de prendre un exemple « vécu » d’une résidence dont l’emplacement était mauvais, ce qui, chiffres à l’appui, montre quels peuvent être les dégâts collatéraux du mauvais emplacement sur l’investissement.

Il faut bien comprendre que dans les opérations de défiscalisation immobilières, les promoteurs imposent les prix de vente et les montants des loyers que percevront les investisseurs et ce, par le biais des grilles de ventes et de loyers qui sont, le plus souvent, annexées au contrat de réservation.

Or, après analyse de ces grilles, on s’aperçoit bien vite que les prix et les montants des loyers sont, le plus souvent, totalement déconnectés des réalités locales. Ainsi, les montants des loyers sont artificiellement gonflés, pour les faire se rapprocher le plus possible des futurs loyers des emprunts bancaires…

Aussi, le commercialisateur a beau jeu de montrer au futur investisseur que la différence entre le montant du loyer qui sera perçu et celui qui sera payé au titre de l’emprunt, sera minime, quelques centaines d’euros par mois, tout au plus. Argument fallacieux qui en général suffit à remporter l’adhésion de l’investisseur crédule.

Les différences de loyers en chiffres

Pour étayer notre démonstration, nous allons prendre un exemple, hélas réel, dont les chiffres vont parler d’eux même. La résidence se trouve non loin d’Aix les bains. Elle a été livrée en 2008 et les biens ont été acquis en 2007, les prix ont donc été élaborés en 2006. Précision importante : cette résidence ne jouit pas d’un excellent emplacement d’où une fréquentation peu importante.

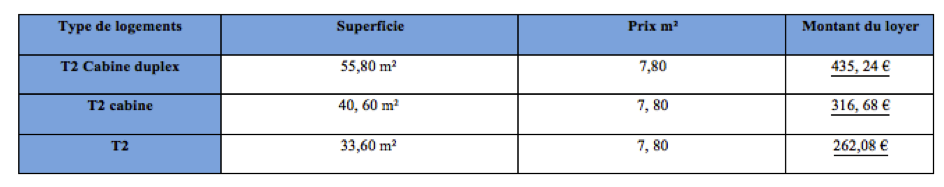

D’après la « cote annuelle des valeurs vénales immobilières et foncières » éditées par les éditions Callon pour l’année 2006, le loyer au m² des constructions neuves collectives en VEFA était de : 7, 80 €, ce qui permet de dresser le tableau suivant quant aux biens proposés :

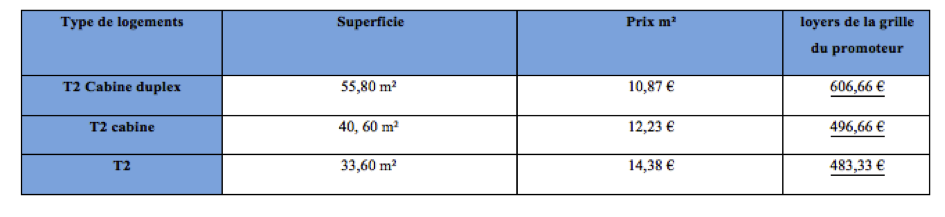

D’après la grille du promoteur de l’opération, les montants des loyers promis étaient les suivants :

Commentaire : les loyers du promoteur n’ont pas grand-chose à voir avec les loyers locaux. Plus le local est petit, plus le prix au m² est cher.

Ce qui pose immédiatement le problème de l’inadéquation de l’offre et de la demande. Problème qui empire lorsque la demande concerne des personnes habitant la région : exemple du cadre qui habite Lyon et qui désire partir un weekend à la montagne avec sa famille dans la région.

Les chiffres de l’exploitant

Dans une station « voisine » dont les montants des loyers sont répertoriés, qui se situe à 15 km à vol d’oiseau de la résidence, prise comme exemple, les tarifs à la semaine pratiqués par les professionnels sont les suivants :

Noel 350 € / semaine ; janvier 200 € / semaine ; février 400 € / semaine ; mars à mai 220 € / semaine ; juin 170 € / semaine ; juillet 170 € / semaine ; aout 190€ / semaine ; septembre 150 € / semaine.

Ce qui donne les CA mensuels par studio suivants :

Décembre : 3 x 200 € + Noel 350 € x 1 = 950 € / mois,

Janvier : 200 € x 4 = 800 € / mois,

Février : 400 x 4 = 1600 € / mois,

Mars – mai : 220 € x 12 = 2.640 € les 3 mois,

Juin : 170 € x 4 = 680 € / mois,

Juillet : 170 x 4 = 680 € /mois,

Aout : 190 x 4 = 760 / mois,

Septembre 150 € x 4 = 600 € /mois.

Les différences

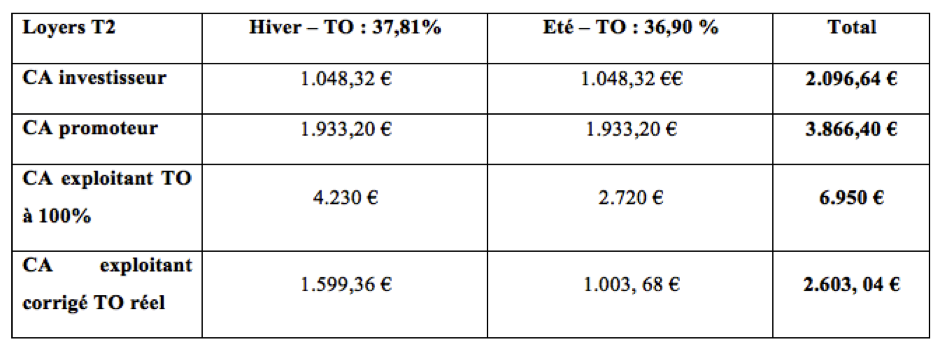

Pour déterminer le chiffre d’affaires réel à l’année (hiver – été et donc sur 8 mois d’exploitation), nous allons prendre un seul type d’appartement : le T2 simple (qui est celui qui est le plus vendu par les gestionnaires de site).

Le chiffre d’affaires annuel du seul gestionnaire de site sera corrigé par le TO : le taux d’occupation de la résidence considérée. Sachant que cette dernière n’est pas très fréquentée, d’où un faible taux d’occupation.

Il sera donc appliqué la moyenne de ce taux d’occupation, sur plusieurs années, soit un TO moyen de 37,81% en hiver et de 36,90% en été. Quant au « CA investisseur », il est égal au loyer du bail commercial qu’ils perçoivent chaque année, divisé par 12, ce qui donne un loyer mensuel.

Enfin, le « CA promoteur » est le loyer fixé dans la grille des loyers. Ce qui donne le tableau comparatif suivant :

Ce tableau permet de comprendre les forts écarts qui existent entre ce qui est promis à l’investisseur par le promoteur dans la grille des loyers et la réalité des loyers locaux.

Ainsi, l’investisseur qui, dans cette résidence, pouvait légitimement espérer un revenu locatif, sur 8 mois, de 3.866, 40 €, n’aura touché que 2.096,64 € soit une baisse de 54,22% en sa défaveur.

Quant au gestionnaire de site, on voit très nettement que le faible taux d’occupation « plombe » ses comptes et ne lui permet pas de tenir dans le temps. D’ailleurs, dans notre exemple, les investisseurs en sont au troisième gestionnaire de site… Ce qui démontre bien que l’emplacement d’un programme d’investissement locatif est absolument déterminant et que celui-ci était, dès le départ, mauvais.

Toutefois, si l’emplacement avait été bon, en extrapolant les chiffres, alors on peut conclure que « grosso modo », le gestionnaire de site tire de l’exploitation des biens immeubles, entre deux et trois fois plus que l’investisseur, ce qui en dit long sur les conditions des baux commerciaux qui sont imposées aux investisseurs, ou encore aux mandats de gestions, que ces derniers signent avec les gestionnaires de site.

En conclusion, l’investisseur « engraisse » le vendeur car le prix payé à l’acquisition intègre la totalité de la défiscalisation. Par ailleurs, lorsque l’emplacement est bon, le rendement réel de l’investissement du particulier est largement accaparé par le gestionnaire de site. Il y a donc toute une série d’équilibres à revoir sur ces questions.

Enfin, on ne saurait trop insister sur la qualité de l’emplacement car cette seule caractéristique permettra une bonne exploitation du site, à défaut, même le gestionnaire y laissera des plumes …

Les dégâts collatéraux

Outre le mauvais emplacement, si l’on ajoute à cela que le prix payé a été pratiquement du double de la valeur réelle sur le marché en 2007, on s’aperçoit qu’une telle résidence est ingérable puisque même les gestionnaires de site défilent les uns après les autres car la rentabilité d’un tel site n’est tout simplement pas possible.

Un tel site pénalise non seulement tous les investisseurs, car tous sont logés à la même enseigne, mais également les gestionnaires de site qui ne peuvent pas survivre en raison du très faible taux d’occupation, sauf à imposer des loyers commerciaux pour les investisseurs dérisoires (baisse de 60 à 70 %) ce que ces derniers ne peuvent accepter, compte tenu de leur impératifs financiers de remboursement des loyers.

La seule solution est donc de se débarrasser au plus vite de ce type d’investissement et de recouvrer sa capacité d’emprunter pour autre chose.

Publié par Erin B. le 11 mars 2016.

Pour contacter notre cabinet

Par courriel : juaye@france-lex.com (objet « Pangelex » et votre numéro de téléphone) ou

Par téléphone au 01 40 06 92 00 (8h-20h en semaine – 8h-13h le samedi).

Pour témoigner et nous aider à faire bouger les lignes :

Auprès d’Erin à l’adresse : contact@pangelex.com